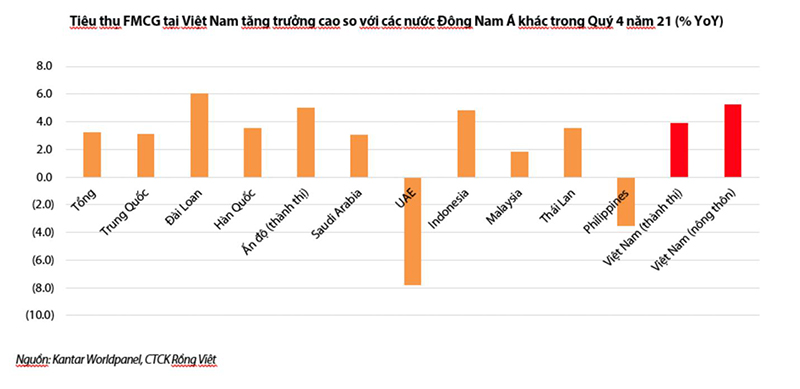

Nhu cầu đường nội địa được dự báo tăng trưởng mạnh mẽ cùng với sự phục hồi của ngành thực phẩm, đồ uống (FMCG) hậu Covid-19.

Theo Kantar World Panel, tiêu thụ hàng FMCG tại Việt Nam thuộc nhóm tăng trưởng cao so với các quốc gia khác trong khu vực Đông Nam Á trong quý IV/2021 – giai đoạn hậu giãn cách. Cụ thể, trong quý IV năm ngoái, tổng mức tăng trưởng của tiêu dùng FMCG ở khu vực thành thị và nông thôn Việt Nam lần lượt là 3,9% và 5,2%, trong khi con số của Thái Lan là 3,5%.

Sự trở lại của người lao động và sinh viên tại các thành phố (việc mở cửa trở lại các trường học và trường đại học diễn ra trong quý II và III năm 2022) trong nền kinh tế bình thường mới, dự kiến sẽ khuyến khích nhu cầu tiêu dùng FMCG, dẫn đến tăng trưởng tiêu dùng FMCG trong tương lai tiếp tục tăng cao hơn.

Quá trình hồi phục của ngành FMCG đặc biệt là sữa và nước ngọt sẽ kéo theo nhu cầu tiêu thụ đường tăng lên. Đây sẽ cơ hội cho những doanh nghiệp sản xuất đường và các sản phẩm tiện lợi phù hợp với xu hướng phát triển của thị trường FMCG và F&B.

Ngành đường phục hồi khi giá đường tiếp tục tăng

Không chỉ có nhu cầu tiêu thụ, giá đường thế giới đã phục hồi mạnh trở lại vào tháng 3 sau khi cuộc xung đột giữa Nga và Ukraine diễn ra đẩy giá dầu thô quốc tế tăng cao. Giá đường thô giao ngay đã tăng vọt lên mức cao nhất 4 tháng với trung bình 19,1 Cents/lb. Chỉ số giá đường trắng cũng tăng mạnh lên mức cao nhất trong 5 năm gần đây với 528,4 USD/tấn. Theo dữ liệu của tradingeconomics.com về giá đường qua các năm, với mức tăng vào cuối tháng 3 và đầu tháng 4, mức giá đường thô thế giới đã đạt mức cao nhất kể từ năm 2017.

Nhu cầu đường trên thế giới cũng đang chứng kiến sự tăng trưởng khi các cường quốc sản xuất đường hàng đầu thế giới đang đối mặt với tình trạng giảm sản lượng đường do vấn đề thời tiết, cũng như việc chuyển sang sản xuất ethanol khi giá dầu thế giới liên tục tạo đỉnh.

Theo Hiệp hội mía đường Brazil (Unica), kết thúc vụ ép 2021-2022, sản lượng nghiền mía của nước này đạt 523,1 triệu tấn, giảm 13,6% so với niên vụ 2020-2021. Sản lượng đường thu hoạch được trong vụ 2021-2022 của nhà sản xuất đường lớn nhất thế giới cũng giảm mạnh 16,6% so với niên vụ trước xuống mức 32,1 triệu tấn.

Ấn Độ, nước sản xuất đường lớn thứ hai thế giới cũng đang có kế hoạch hạn chế xuất khẩu đường lần đầu tiên sau 6 năm nhằm ngăn đà tăng giá nội địa. Bloomberg cho biết Chính phủ Ấn Độ có thể đặt hạn ngạch để giới hạn xuất xuất khẩu đường ở mức 10 triệu tấn trong niên vụ hiện tại và có khả năng sẽ áp thuế xuất khẩu để không khuyến khích xuất khẩu.

Ngoài ra, khả năng tự cung tự cấp đường của Trung Quốc đang bị gián đoạn do sản lượng đường dự kiến giảm xuống mức thấp nhất 5 năm. Theo Czarnikow, Trung Quốc sẽ sản xuất 9,6 triệu tấn đường trong niên vụ 2021-2022, mức thấp thứ 3 trong vòng 15 năm qua.

Sự chững lại của các quốc gia xuất khẩu đường hàng đầu thế giới đã mở ra cơ hội xuất khẩu cho các nước phía sau trong đó có Việt Nam. Theo Hiệp hội Mía đường Việt Nam (VSSA), lũy kế đến cuối tháng 3 toàn ngành đã ép được gần 6 triệu tấn mía và sản xuất được 630.095 tấn đường, lần lượt tăng 103,15% và 102% so với cùng kỳ với vụ ép mía 2020-2021.

Nguồn cung bị hạn chế từ các nhà sản xuất hàng đầu thế giới được cho là sẽ tiếp tục hỗ trợ giá đường trong nước trong thời gian tới. Các doanh nghiệp sản xuất đường trong nước như Thành Thành Công – Biên Hòa (SBT), Đường Quảng Ngãi (QNS), Mía đường Sơn La (SLS),… đang đứng trước cơ hội được xem là tốt nhất trong vòng nhiều năm để thúc đẩy hoạt động sản xuất kinh doanh. Tuy nhiên, khả năng tận dụng tốt đến đâu còn tùy theo nội lực của từng doanh nghiệp trong ngành, trong đó các “ông lớn” có khả năng tự chủ vùng nguyên liệu và sản xuất quy mô lớn được coi là sẽ hưởng lợi nhiều nhất.

Theo Nhandan